新NISAの開始でiDeCoの出口戦略はここまで簡略化する

YoutubeやツイッターでNISAやiDeCoを始めることが

常識のように取り扱われていますが

普及率を見ると、焦る必要はありません。

特にiDeCo制度の普及率はまだまだ低く、

NISAだけでいいかと思っている人も多いのでは?

この記事では、新NISAが開始することで

iDeCoにどのように影響するのかを解説します。

本ページはプロモーションが含まれています。

旧NISA制度+iDeCoの場合

現行の旧つみたてNISA制度の場合、

20年の非課税期間が設けられていたため

20年後に株価が暴落した場合、

ダメージを分散できませんでした。

そのため、出口戦略が複雑化して

皆さんもお困りだったのではないでしょうか。

新NISA制度+iDeCoの場合

新NISA制度の場合、

非課税期間が撤廃され、

保持し続ける限り運用益が非課税です。

この場合、出口戦略の自由度が大幅に向上し

iDeCoの出口戦略のみ考えるだけでよくなりました。

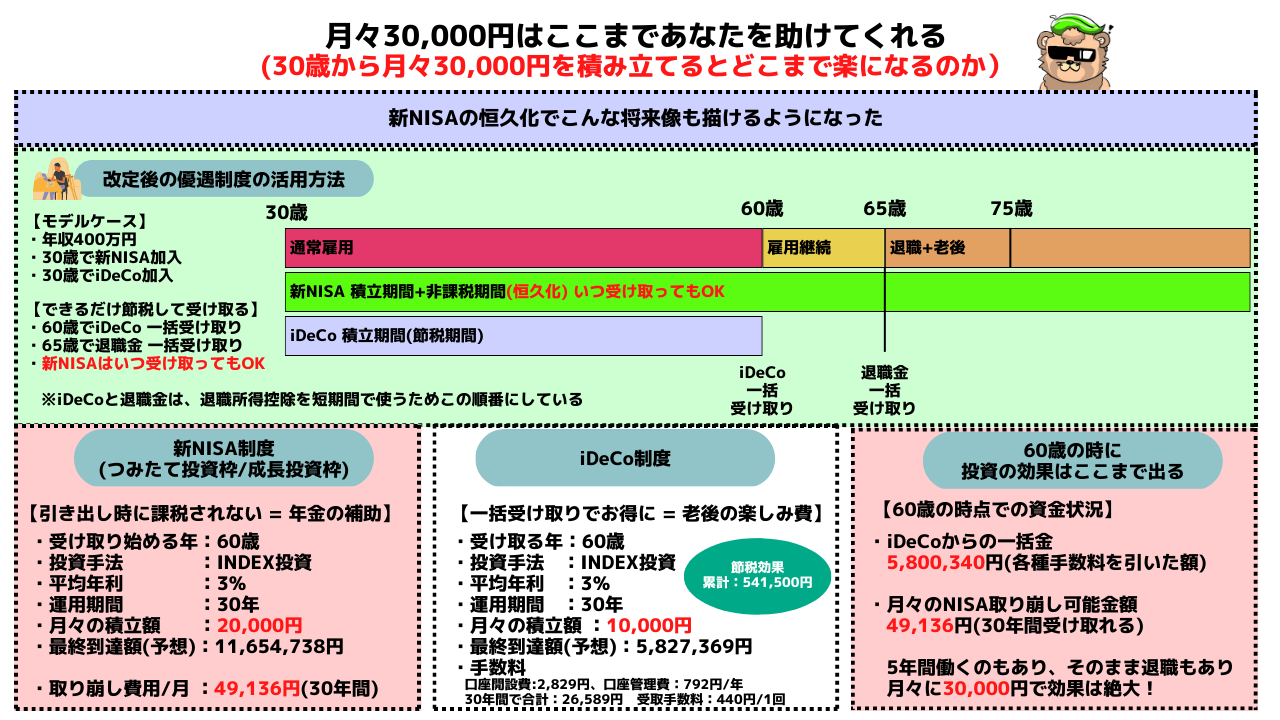

新NISA制度+iDeCoのシミュレーション

こちらは一例ですが

30歳~60歳まで月々3万円を投資した場合のシミュレーションです。

(新NISAに2万円、iDeCoに1万円投資)

平均年利は、3%としており

分散性の高い投資信託を選べば、達成可能な範囲です。

【60歳の時の資産状況】

新NISA:11,654,738円

iDeCo : 5,800,340円(退職金控除を利用の場合)

以下が具体的な計算内容です。

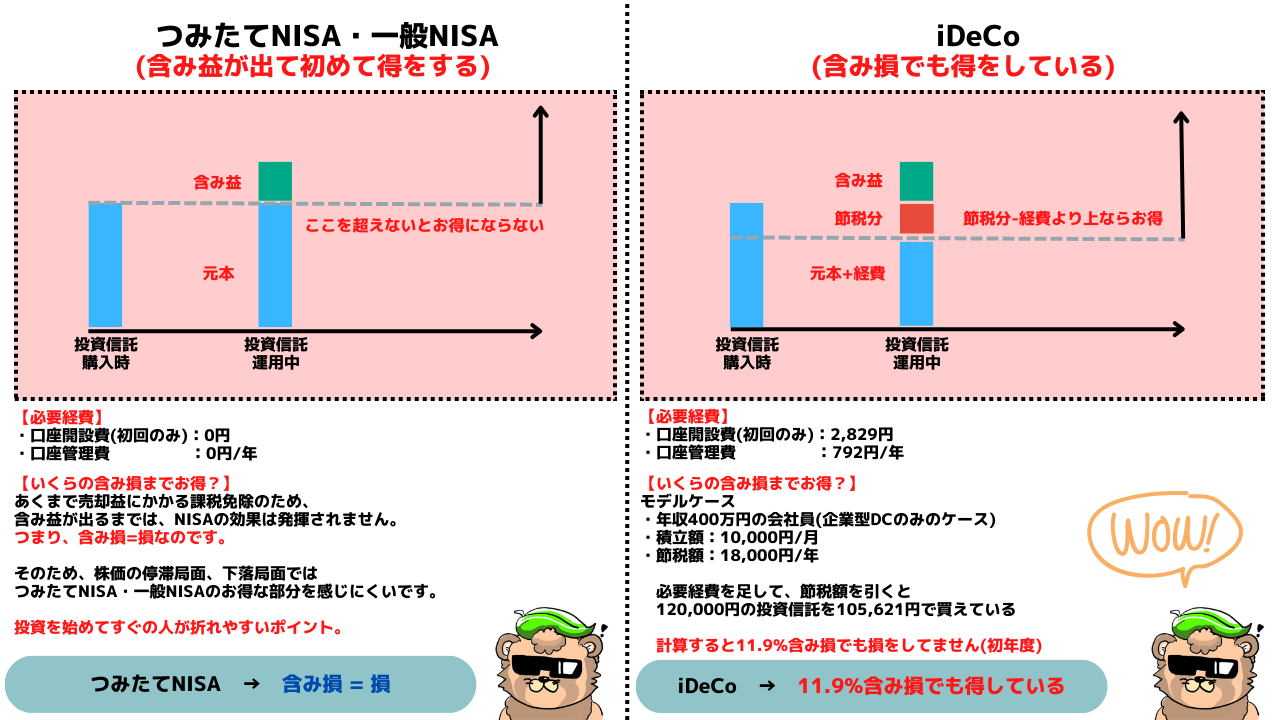

なぜ、iDeCoを併用するのか

iDeCOは、この図のように

投資額に対して非課税枠が存在します。

例えば、年収400万円の会社員で

企業型DCのみに加入しているケースでは

月1万円をiDeCoで投資すると年18,000円お得に積立られれます。

【実質積立額】

新NISA:120,000円/年

iDeCo : 102,000円/年

いかがでしょうか

これが30年分積みあがると

何と“54万円”もお得に積み立てられます。

▼もし興味が沸いたらこちらのサイトでシミュレーション▼

60歳以降のお得な受け取り方(計算編)

受取時に利用できる控除制度

iDeCo制度で最も難関なのが

出口戦略です。

iDeCoの受け取り時に使える制度

・退職所得控除

・公的年金等控除

・(障害給付金)

・(死亡一時金)

※障害給付金と死亡一時金は、完全非課税ですが

不慮の事故に巻き込まれるなど

レアケースなので今回は省きます。

一般的には、退職所得控除、

公的年金等控除を利用して受け取ります。

そして、退職所得控除が最も強力です。

退職所得控除の計算式

勤続年数が20年未満の場合

勤続年数※x40万

勤続年数15年なら、600万円が控除限度額。

勤続年数が20年以上の場合

800万円+70万x(勤続年数※-20)

勤続年数39年なら、2,130万円が控除限度額。

※退職金を受け取る際の勤続年数は、

退職金をもらう会社に勤めた年数

※iDeCoのお金を受け取る場合の勤続年数は、

iDeCoの加入年数

退職所得控除でお得に受け取り

60歳でiDeCo、65歳で退職金

これが最もお得な受け取り方です。

モデルケース

Aさん

S社転職年齢:30歳

iDeco加入 :40歳

60歳でiDeCo受け取り

65歳で退職金受け取り

iDeCoの受け取り

退職金控除の計算式

800万円+40万x(20-20)

計算すると控除額は、800万円です。

iDeCoの総積立額が800万円以下なら非課税

退職金の受け取り

退職金控除の計算式

800万円+70万x(35-20)

計算すると控除額は、1850万円です。

退職金が1850万円以下なら、非課税

合計すると2650万円控除されます。

しかし、これが逆だと全く変わります。

60歳で退職金、65歳でiDeCo

60歳で退職金を一括で受取

65歳でiDeCoを一括で受取

この順番は、iDeCoは退職金控除が使えません。

正確に言うと75歳にならないと

退職金控除が使えません。

私も正直納得いきませんが、

制度なので諦めましょう。

モデルケース

Bさん

S社転職年齢:30歳

iDeco加入 :40歳

60歳で退職金受け取り

65歳でiDeCo受け取り

退職金の受け取り

退職金控除の計算式

800万円+40万x(30-20)

計算すると控除額は、1200万円です。

退職金が1200万円以下なら、非課税

iDeCoの受け取り

この場合、公的年金等控除が使えますが

控除限度額は年金含め年間120万円までです。

すると年金額によっては、

全てに課税される可能性があります。

年金がないと仮定しても控除額は、120万円

合計すると1320万円控除されます。

凄まじい減額っぷりです。

75歳まで待つという手もありますが

老後の不安を考えると損な気がします。

分割での受け取りは節税には損

分割で受取る場合は、公的年金控除の対象ですが

年金+iDeCoだと非課税限度額120万円を

超えてしまう可能性が高いです。

私も計算してみましたが、

明らかに退職金控除を利用した方がお得です。

計算式がややこしいので今回は省きます。

▼気になる方は、自分で計算してみましょう。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1600.htm

60歳未満で一時金が出るのは?

加入者が死亡した場合

例えば夫がiDeCo加入者で60歳になる前に

亡くなった場合は、死亡一時金として

家族に積立金が一括で支給されます。

ただし、受け取るためには

加入者の死亡後5年以内にその支払いを求める

手続きをおこなう必要があります。

そのため、自分が死亡した時の

受取方を家族と共有しておく必要があります。

また、死亡一時金を受取り時には

相続税がかかりますが

法定相続人1人につき500万円まで

非課税となる優遇措置があります。

ここはしっかりと話し合っておきましょう。

加入者が障害を負った場合

事故等で障害を負い、以下の認定を受けた加入者は

iDeCoでの積立金を60歳より前に

受け取ることができます。

・障害基礎年金の受給者(1級および2級)

・身体障害者手帳(1級~3級)の交付者

・療育手帳(重度の者に限る)の交付者

・精神保健福祉手帳(1級および2級)の交付者

死亡一時金と違い、障害給付金の場合は

受取時に課税されません。

さらに一括もしくは分割での受け取りを

選択できるようになります。

障害給付金の受け取りにも手続きが必要です。

もしもの時のために手順を確認しておきましょう。

まとめ

いかがだったでしょうか。

iDeCoは、お得に積み立てられる反面

受取時に考えることが多いですが

ちゃんと整理すれば

お得な受け取り方はシンプルです。

ただ、労働期間が長くなるため

FIREを目指す人は、

ある程度節税面を捨てる覚悟も必要です。

この記事がいいなと思ったら、

以下のボタンをクリック頂けると

筆者が喜びます。

▼ブログランキング

Share this content: