政策金利=ローン金利ではない

FOMCで発表される政策金利について

結局どこに効果があるのかが分かりにくい

そう思ったことはありませんか?

この記事では、

政策金利がどこに効果があるのかを

図解を交えて解説します。

現在のFRBの方針を交えて解説します。

※投資は自己責任ですので、参考程度で。

本ページはプロモーションが含まれています。

▼毎朝7時に経済ニュース・図解記事をツイート中!

【新NISA+iDeCoの相乗効果について】

・図解で学ぶ新NISA+iDeCo戦略

【新NISA開始までの基本戦略】

【日銀の金融政策を図解】

政策金利とは何か

政策金利=ローン金利と考えている人がいますが

実は、まったく異なる金利です。

概略図を作成しましたので、

こちらを元に紐解いていきましょう。

FRBの準備金とは?

経営悪化時の保険として法律で定められた

比率の準備金を各金融機関から回収します。

この準備金を払うことは各金融機関の義務なのですが

どうしても準備金が用意できない場合、

銀行間で無担保で資金を貸し借りすることができます。

この時に使われるのが

政策金利(別名:フェデラル・ファンド金利、FF金利)

つまり、政策金利の引き上げ=銀行間の貸し借りがしにくくなり

市場から資金を回収して、不足分を支払おうとします。

この政策金利を使用して、無担保でやり取りされる市場は、

フェデラル・ファンド市場(FF市場)と呼ばれる。

準備金が不足している銀行は、政策金利を引き上げると

収支悪化の懸念から、市場からリスクの高い資産を回収する。

その際に市場から資金が回収される。

▼毎朝7時に経済ニュース・図解記事をツイート中!

IORBとは

政策金利と共に引き上げられる金利は、2つあります。

1つめは、IORB(準備金残高の超過分にかかる利息)

これは、政策金利よりも高く設定されます。

なぜ、高く設定されるかというと市場で取引するよりも

FRBに預けておく方が金利も高く、リスクも低いからです。

そうすると余剰資金でリスクの高い取引をしている金融機関は

FRBに準備金をさらに積み立てて超過分の金利をFRBからもらう方が

お得と考え、市場から資金が回収されます。

準備金が不足していない銀行でも

準備金の超過分の金利が高いと魅力を感じます。

リスクの高い資産を売却し、市場から資金を回収し

準備金をさらに積み立てる動きをするため

結果として市場から資金を回収することができます。

▼毎朝7時に経済ニュース・図解記事をツイート中!

RRPとは

政策金利と共に引き上げられる金利は、2つあります。

2つめは、RRP(翌日物リバースレポ金利)

これは、政策金利よりも低く設定されます。

どういった効果があるかというと、

短期的な債券やキャッシュを元に運用する

MMFの運用機関等にメリットがあります。

FRBは、市場内の資金を回収する局面になると

MMF等の金融機関に毎営業日毎に

FRBが保有する債券を担保に資金を借りる

リバース・レポ取引のオファーを出します。

このリバース・レポ取引の際に使用されるのがRRPの金利です。

最近、MMFの運用利回りが上がってきたのは、

このRRPが引きあがり、MMFの運用効率が向上したという仕組みがあります。

MMFの運用機関は、金利はFRB側からの指定ですが

大きな資金を低リスクかつ高利回りで運用できるためメリットがあります。

FRBは、MMFの持つ大量の資金を市場から

リバース・レポ・ファシリティへ移動させることができる。

RRPを引き上げることにより、

キャッシュ比率の高いMMF運用機関が市場から資金を回収し、

リバース・レポ・ファシリティでの取引が活発になる。

2023年のMMFの利回り向上の背景には、

FRBの政策金利引き上げも大きくかかわっています。

▼毎朝7時に経済ニュース・図解記事をツイート中!

なぜ、政策金利の引き上げでローン金利まで上がるのか

政策金利、IORB、RRPが引きあがることで

各金融機関は、FRBに資金を預けている方が

リスク低く、利回りも高く運用することができます。

そうすると融資やローンで貸し出す金利は

FRBに比べてリスクは跳ね上がるため、

その分、上乗せして金利が上がることになります。

いかがでしょうか

こちらが政策金利の引き上げに連動して

ローン金利が引きあがってしまう主な背景になります。

政策金利、IORB、RRPが引きあがることで

各金融機関は、FRBに資金を預けている方が

リスク低く、利回りも高く運用することができる。

そのため、リスクの高い融資や

ローン金利はさらに引きあがってしまう。

▼毎朝7時に経済ニュース・図解記事をツイート中!

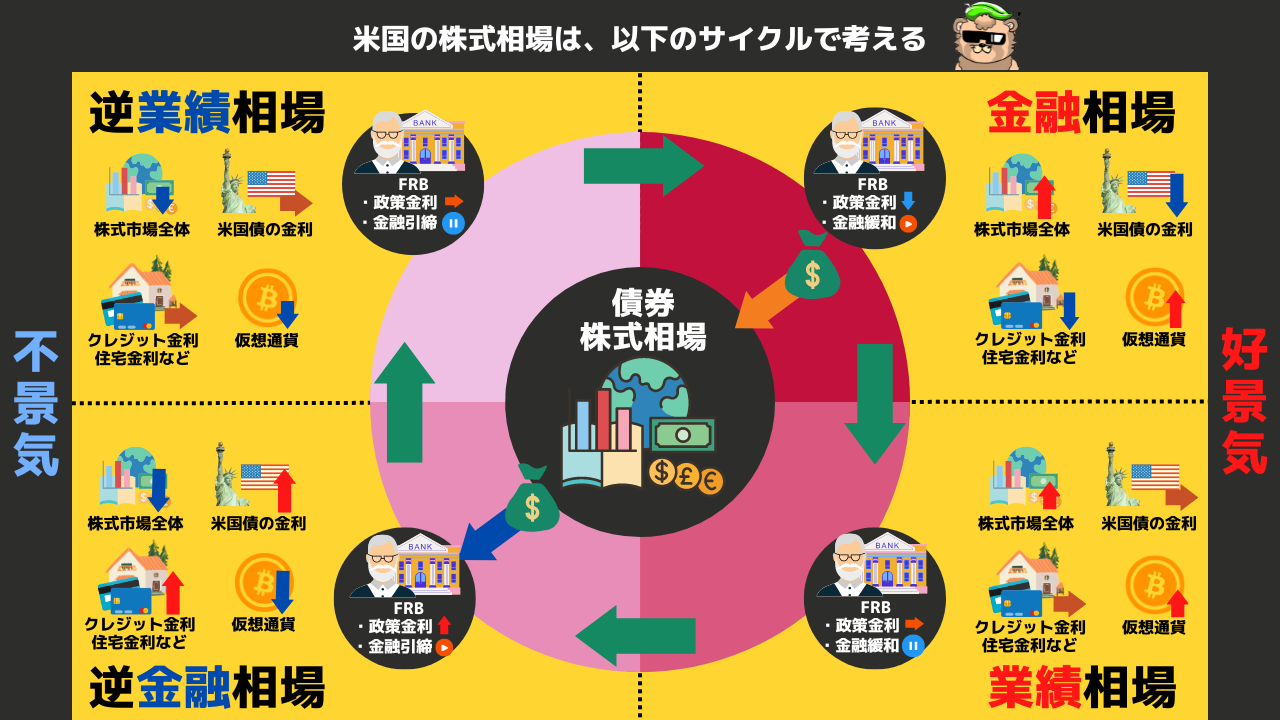

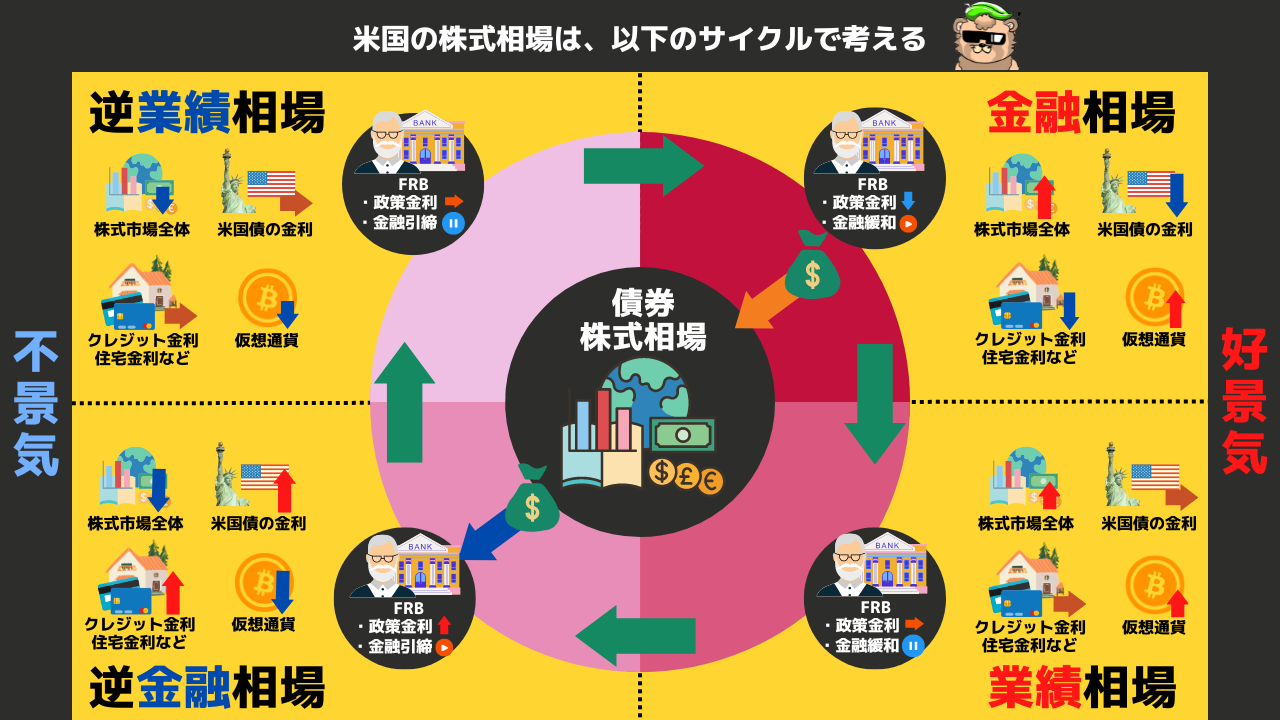

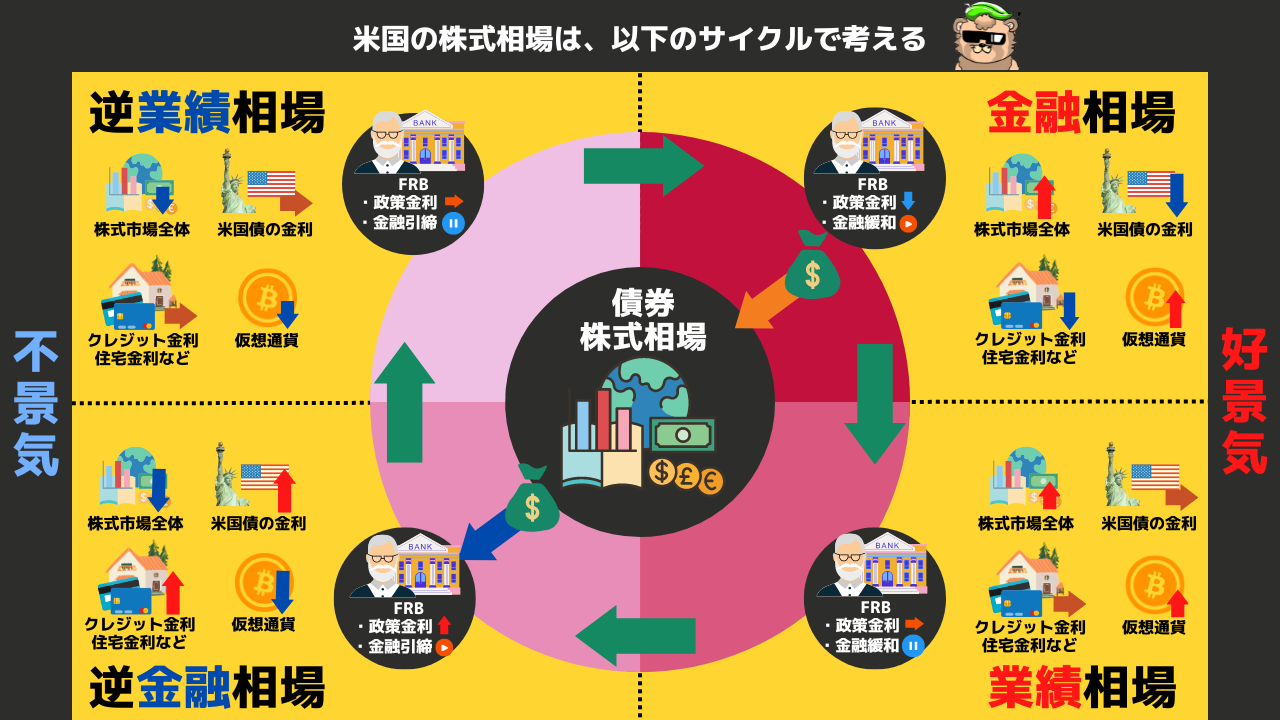

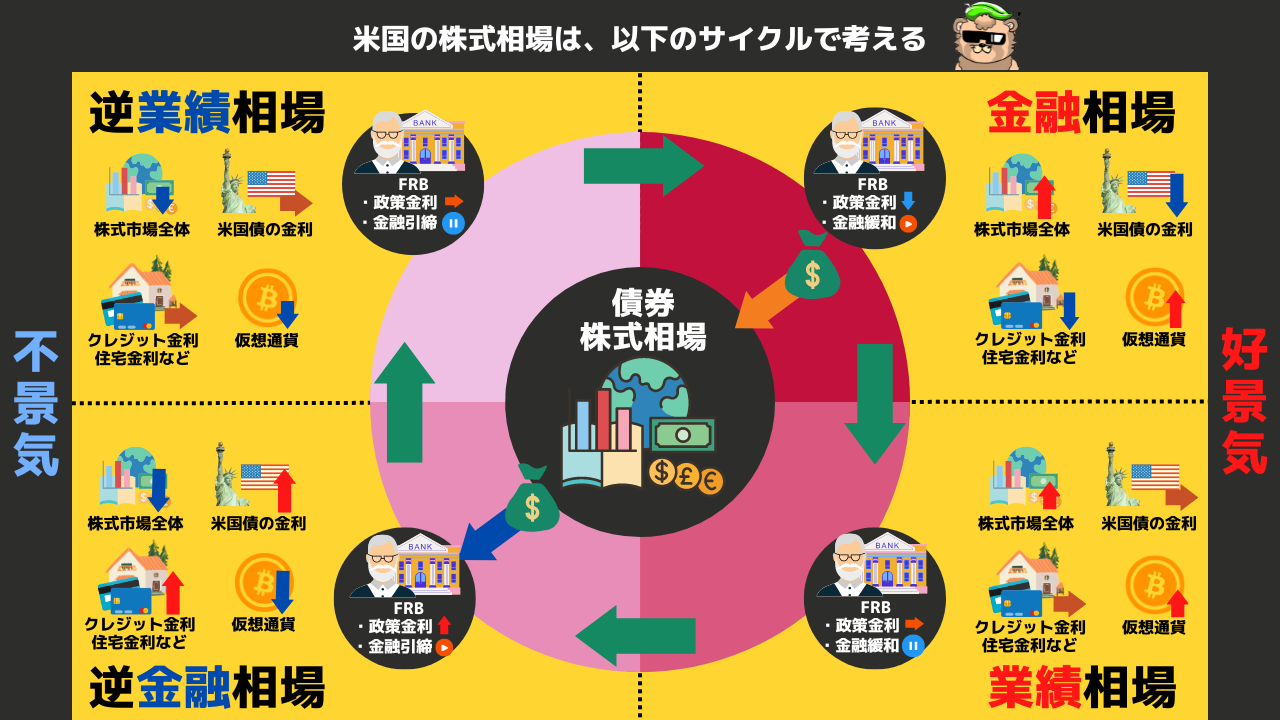

政策金利と相場サイクルの関係について

FRBが市場に資金を流入させる

金融相場

逆に資金を回収する

逆金融相場

それぞれメリット・デメリットがあります。

その相場転換に気付くには、

FOMCのチェックは欠かせません。

この転換点に気付くかどうか

その時にトレンドに乗れるかは

投資で資金を増やすために重要です。

政策金利と合わせて

量的緩和(QE)や量的引き締め(QT)も

米国相場を読むためには重要な要素です。

FRBの量的引き締め(QT)とバランスシート縮小の実施で

2025年半ばまでに市中から

2兆ドルの資金流動性が失われると言われています。

これだけのインパクトのあることはしっかり予習しておきましょう

▼量的引き締め(QT)とバランスシート縮小の仕組み

政策金利を引き上げる状況

好景気となり、市場が安定した

政策金利を引き下げて、好景気となり、

市場が安定した時に政策金利の

引き締めを実施します。

FRBが中心となって

供給した資金を回収する局面は、

逆金融相場と言われます。

企業と消費の力が強ければ、

資金供給量が減っても

市場は安定的に推移します。

極端なインフレが発生した

コロナバブル後の

40年ぶりの高いインフレを抑え込むために、

FRBは政策金利の引き上げを決定しました。

インフレは、供給よりも需要が

大幅に高い場合に発生します。

政策金利を引き上げて、

消費を抑え込みと資金供給量を減らし、

物価の上昇を抑え込もうとしています。

供給不安は、ロシアのウクライナ侵攻が

主な原因であるため、

別の国からの調達や自国での生産調整など、

FRBだけでは対処できない問題であるため、

効果は限定的な可能性があります。

インフレ局面が長期化すると

米国の景気後退が現実味を帯びてきます。

2022年現在の注意すべきポイントです。

物価や雇用のインフレを捉える指標について

それぞれ2つ似たような指標があるので、正しく

指標を捉えるなら、まずこの2つの記事をご覧ください。

▼物価の動向を掴め!CPIとPCEの違い

▼雇用の動向を掴め!ADP雇用統計と雇用統計の違い

政策金利を引き下げる状況

過剰な景気後退の兆候を観測した

金融引き締めにより、景気後退と

判断される状態になったときに

FRBは政策金利を引き下げ、金融相場を起こし、

購買意欲の刺激と株式市場への資金流入を増やします。

長期株式投資で含み益が

大幅に増えるのはこの局面であり、

市場に居続けることで

私はその恩恵を受けようとしています。

未曾有のリスクで市場が大暴落

もう一つの政策金利引き下げ局面は、

リーマンショックやコロナショックなど、

未曽有の危機により株式市場の暴落した時です。

暴落により、失業率の大幅な上昇など

大きなインパクトが考えられる場合に

政策金利の引き下げにより、

資金供給と消費の下支えを行います。

2008年のリーマンショック時は、

2%→0.25%まで政策金利を引き下げ

2020年コロナショック時は、

1,25%→0.25%へ政策金利を引き下げ

まとめ

いかがだったでしょうか、

政策金利の変更は、市場のバロメーターです。

影響が大きいため、FRB議長が変更前に

発言をして市場の反応を見ることがあります。

市場の景気サイクルが変わるサインになるので、

FOMCは、必ずチェックしましょう。

※投資は自己責任ですので、あくまで参考程度で。

皆さんの参考になれば、幸いです。

▼もしこの記事がよかったら、フォローをお願いします!

▼ブログランキング

Share this content: